作者:梭教授说

在2025年的今天,随着crypto的整体市值太高,但是大家会发现赚钱越来越难了,身边的人甚至绝大多数都在亏钱,就不由自主的好奇,到底是谁在市场上赚钱,然后从水友们的评论中抽丝剥茧,大概看了下,希望能找到对的。

1. 中心化交易所(CEX)

盈利逻辑:交易手续费:牛市期间交易量激增(如2024年比特币减半后),手续费收入成倍增长;熊市通过衍生品(合约、期权)对冲需求维持收入。 上币费与项目孵化:热门项目(如Meme币、RWA赛道)支付高额上币费,部分交易所参与早期投资(如OKX Ventures); 借贷与理财服务:通过用户资产沉淀赚取利差(OKX理财);

典型案例:币安在2023年Q4衍生品交易量占比超60%,牛市初期(2024年)现货交易量回升至日均300亿美元;

- 收益:想想@Bybit_Official被盗后,证明一年收益超过1.5B,而收益更高的可想而知,其他交易所相加想想都刺激;

大部分人的交易还是发生在CEX,他们的钱也放在CEX,进行的理财也在CEX;

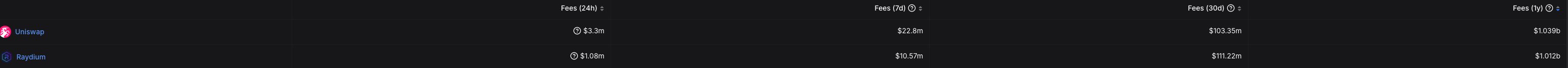

2. 去中心化交易所(DEX)与流动性提供者(LP)

盈利逻辑:交易费分成,头部DEX(如Uniswap、Jupiter、Ray、Meteora)的LP赚取0.3%-0.25%的交易费,尤其在Meme币炒作期(如2024年Solana链上DEX月交易量破100亿美元);

策略适应性:LP需规避无常损失,波动大的归零的概率也大(如选择稳定币对或波动率低的资产);

2024年DEX总交易量约为2.2万~2.5万亿美元,已经创造了纪录;

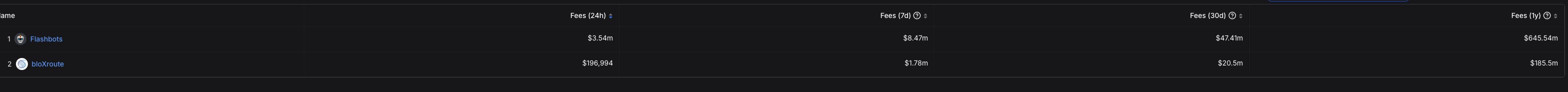

3. MEV(套利、清算、夹子)

盈利逻辑:套利与清算,在链上价差(如CEX与DEX价格差异)和DeFi清算事件中获利(2024年MEV总利润超25亿美元); 三明治攻击(夹子):针对散户大额交易的前置和后置交易(以太坊合并后占比MEV利润的15%);

技术壁垒:依赖高性能节点和算法优化,头部搜索者年收益可达千万美元级;

简单的一句话,CZ来BNBCHAIN买meme,都要被人夹70%,还有每次链上爆仓,都有人能捡尸体;

4. 高频交易Bot

盈利逻辑:跨交易所价差、新币上线波动(如Coinbase上架代币后5分钟内价差达20%); Meme币狙击:通过链上监控工具(如GMGN、OKX)捕捉早期交易信号(如2024年BOME上线3小时涨幅100倍)。 Meme快速买入:通过交易Bot (如GMGN) 快速的买入看好的meme,先人一步上车(如Trump早期上车的人大多数使用GMGN)

风险:需应对链拥堵和Gas费波动以及MEV的夹子;

简而言之bot不赚钱的话,你不会看到这么多人想做bot,你也不会看见GMGN各种办活动;

5. 有现金流业务的项目方

- 盈利逻辑:很多项目以空投为名,忽悠了一大堆用户来刷交易量,赚取GAS的消耗例如LINEA,还有项目方负责卖服务例如KAITO,还有项目方负责帮发币,例如@pumpdotfun;

风险:监管压力(如SEC对Pump的诉讼)和项目可持续性;

有些项目方其实不用发币的,但是它们需要数据做得更好,一年把10年的钱赚了,于是他们发币了;

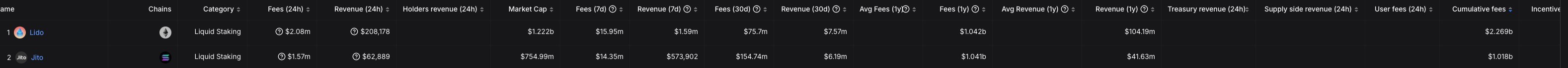

6. 质押者与节点运营商

盈利逻辑:PoS收益,以太坊合并后质押年化收益稳定在4%-6%,Cosmos生态质押APY普遍8%-15%,Solana生态质押APY普遍4%-5%; Restaking新范式:EigenLayer,Solayer,Jto等协议将质押收益叠加至其他链(2024年TVL突破50亿美元)。

趋势:Lido等流动性质押衍生品(LSD)占据市场份额超30%;

对于ETH的巨鲸来说,旱涝保收的事情,外加上节点运营商是真的能给自己的节点优先打包,强烈建议看bnbchain;

7. 合规服务商与基础设施提供者

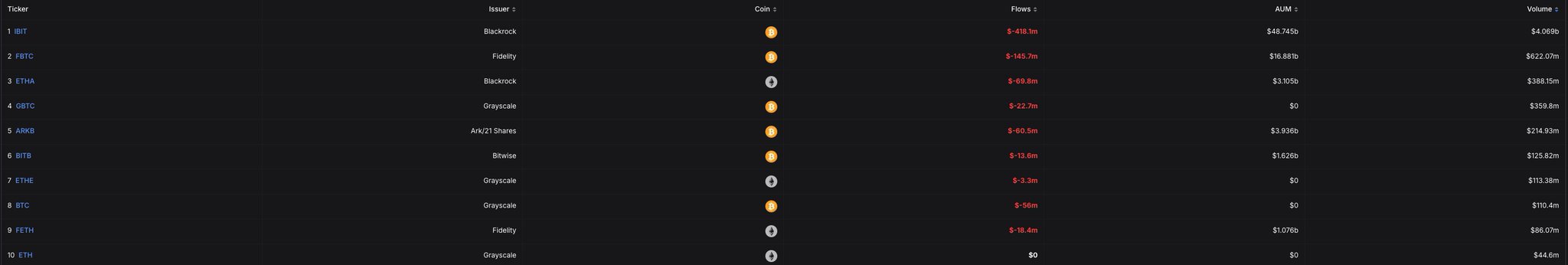

盈利逻辑:在比特币和以太坊ETF通过后,贝莱德等ETF每年的管理费就是巨额,还有合规的各种服务费等等; 链上合规工具:Chainalysis、Elliptic为机构提供反洗钱解决方案,慢雾等安全部门给项目进行审计;

不会有人觉得灰度这么多年管理费赚的少吧,贝莱德都被吸引进来了,然后火速成为持仓第一的ETF;

8. SEC和各国司法部

- 盈利逻辑:罚款,美国司法部去年从@binance的前ceo罚款超过40亿美元,SEC对各个交易所进行罚款,最近从@okx罚款8200w美元没收违法所得4.2亿美元,还有其他交易所并未曝光罚款金额;

风险与挑战:各国都盯着这一块肉吃,而美国吃全世界,尤其是trump上台后,对crypto支持,SEC也开始各种和解,不确定政策;

美国一年能罚几十上百亿,地方政府一年也能干一次弥补财政赤字,大家都想创收;

9. 做市商(Market Maker)

盈利逻辑:分为主动型做市商和被动型做市商,大多数都靠价差赚钱,有的只负责“提供流动性”有的还负责“拉盘出货”,而且做市商大多手续费为负值,还能吃到交易所手续费的返佣;简单来说连Citadel都打算进军crypto行业了,就知道利润多高了;

风险与挑战:监管压力,技术竞争,策略竞争,流动性不足;

多少传统行业的做市商开始进军crypto行业了,你以为是被感化了吗,人家是被利润吸引了;

10.矿机生产商

盈利逻辑:卖矿机是一个主旋律,尤其是当POW成为现下,硬件销售与迭代,托管服务与生态合作,技术授权与衍生业务,毕竟别忘记了比特大陆差点成为芯片公司;

风险与挑战:市场价格暴跌导致的供需失衡,供应链的依赖受制于台积电等,监管和合规要求;

旱涝保收的东西,每当BTC或者某个POW矿币暴涨的时候,矿机的价格也蹭蹭蹭上涨,关系好才能买到,供需关系容易发生变化;

11.黑客

盈利逻辑:通过技术漏洞和策略性攻击在加密货币市场中非法获利,都是无本买卖,只要技术好,随便都能赚;

风险与挑战:技术反制升级,混币器越来越被制裁,法律制裁与跨国打击,内部分赃暴露自身;

黑客的无本买卖,多少的黑客想加入有钱的公司来个监守自盗,都是一波暴富的,但是将军的钱没人敢偷,因为会没命;

12.MeMecoin项目和阴谋集团

盈利逻辑:工业化发行与收割,市场操纵与内幕交易,KOL组成的阴谋集团和项目方合作甚至自己当项目方直接喊单高位出货,让粉丝接盘,基本上成了产业化,可以批量发射,积少成多;

风险与挑战:监管的问题还有割多了会有人线下维权,KOL喊多了亏钱的也会有法律风险;

想想多少人想加入阴谋集团,你就知道了,你以为你玩的memecoin是community的,结果都是阴谋集团的;

13. 信息套利者

盈利逻辑:当交易所上新或者突发新闻的时候,能立即操作进去,比如说某交易所上币的新闻比人快1秒可能就比人多赚几倍;

风险与挑战:方程式的成功导致大家开始卷起来了,无论是api的速度还是接口的买入速度,而且也担心碰到上线即砸盘方向开反了,还记得why和cheems上合约那次的爆砸;

想想看多少人跟着方程式的API冲它发的东西,有多少人想成为下一个方程式,你就知道多赚钱了;

14. 稳定币发型商

盈利逻辑:储备金投资收益,手续费收入,零成本资金池,本质是“法币数字化套利”;

风险与挑战:监管风险,流动性风险,系统性风险;

知道的都知道,不知道的也知道,就美元存进去变成稳定币,一个息差就是很大的收益,更别提其他的收益;

15. 少部分VC机构

盈利逻辑:在低估值的时候投进去,TGE后有代币能卖出,如果开盘解锁没有锁仓时间足够的长,大概率就是赚个吆喝;

风险与挑战:项目方随意修改规则,无论是解锁还是估值都可以一力修改,项目方直接RUG等等;

这一轮vc赚钱的其实很少,毕竟很少人能和Dovey一样有议价权,再加上这一轮的很多项目方都是cs,可以随意修改条款,能赚钱的概率很低;

16.KOL

盈利逻辑:项目推广,KOL ROUND的参与,和项目方分蛋糕,加入阴谋集团甚至自己创建阴谋集团,有的人甚至能和项目方直接瓜分额度,更牛逼的直接当老板了;

风险与挑战:信誉崩塌,法律合规,别忘记了在东大你推了归零项目可以给你开盒的;

这一轮听说KOL能直接找项目方要1%起步的额度,甚至还能直接用自身的影响力要挟项目方听自己的话,所以在香港大会能发现KOL是里面最顶级的存在;

关键共性:盈利者的核心特性

技术优势:MEV搜索者、Bot开发者依赖算法和基础设施(如低延迟节点);

市场敏感度:早期投资者和项目方精准捕捉赛道轮动(如2023年BRC-20、2024年RWA和AI);

抗周期性:CEX、合规服务商通过多元化业务(借贷、托管)抵御熊市;

规模效应:头部交易所和做市商凭借资金与流动性垄断收益;

影响力优势:头部VC和头部KOL利用自身影响力优势,搞注意力集中经济;

成本优势:无论是$Trump还是memecoin的阴谋集团,基本上都是无本买卖,所以完全不存在亏钱;

风险与挑战

监管不确定性:美国议员提起要求在职公职人员不允许发币,SEC也开始逐步和大家和解;

- 技术漏洞:跨链桥攻击(2023年Poly Network被盗2.5亿美元)、合约漏洞(2024年Curve池遭闪电贷攻击)、交易所被盗(bybit最近由于@safe的问题被盗超过15亿美元) ;

市场情绪波动:政治币炒作泡沫(如2025年TRUMP市值短暂突破800亿美元后暴跌85%);

周期性:根据市场的周期性,赚钱效应也会发生变化,上一轮DeFi,这一轮AI,下一轮不知道是什么;

总结

赚钱的核心群体为:

基础设施垄断者(CEX、LSD协议);

资本巨鲸(稳定币发型商、做市商);

技术驱动型玩家(MEV、Bot);

赛道捕手(早期投资者、项目方);

合规红利受益者(持牌交易所、审计机构);

影响力集中(知名VC、名人、KOL);

失败者共性:缺乏技术,信息优势、盲目追涨杀跌的散户,及未能适应监管变化的项目方。

说真的,写完发现我自己能在这里没亏那么多钱,都觉得自己有点牛逼了,这么多人疯狂赚,而且赚了的绝大多数都带走,不留在圈内,这咋整???

这一轮的项目方,真不一定赚钱,尤其是很多大家认为赚钱的项目方,毕竟做项目这东西是一个玄学问题,能不能成功不看别的,看的是命

已经写完了,希望大家帮忙补充,到时候我在开个单独的,就是距离这一周期每一个身位,到底谁赚的多,前提是兄弟们真的喜欢看啊,多多评论。

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为谈天说币原创文章,转载或复制请以超链接形式并注明出处。