DeFi Summer的兴起与冷却

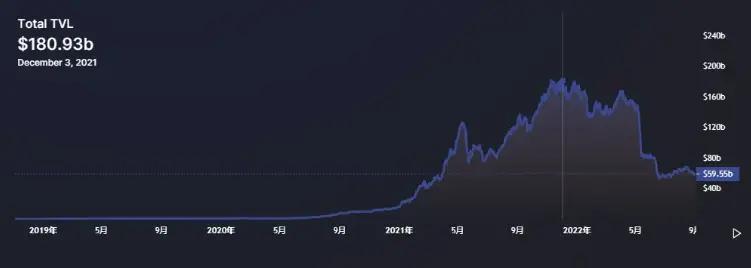

DeFi(去中心化金融)自诞生以来,经历了从默默无闻到狂热巅峰,再到逐步降温的完整周期。回顾上轮牛市的DeFi Summer,Uniswap、Compound、Aave等明星项目推动了TVL(总锁定价值)的急剧攀升,从2020年初的不足10亿美元增长至巅峰时期的千亿美元级别。流动性挖矿的兴起、AMM(自动做市商)模型的成熟,以及去中心化借贷、衍生品等金融工具的扩展,使得整个加密行业沉浸在DeFi的热潮中。

DeFi鼻祖的市场结构对比:Uniswap、SushiSwap、Compound、Aave、Pancake的市商机制

在去中心化交易所(DEX)领域,Uniswap、SushiSwap、Pancake等代表性平台采用了不同的市场机制,以应对流动性问题:

Uniswap:作为最早采用AMM模型的DEX,Uniswap的V2版本利用恒定乘积做市商(x*y=k),而V3进一步优化,允许流动性提供者在特定价格区间提供资金,从而提升资本效率。

SushiSwap:最初是Uniswap的分叉,但引入了SUSHI激励机制,提高了流动性提供者的收益,并且逐步发展成为多功能DeFi平台,集DEX、借贷、质押于一体。

PancakeSwap:BSC(币安智能链)上的龙头DEX,采用了类似Uniswap的AMM模型,但由于BSC网络低Gas费的优势,吸引了大量散户用户,同时通过IFO(初始农场发行)、彩票等创新模式增强了生态活力。

Compound & Aave:作为去中心化借贷平台的代表,Compound和Aave采用了借贷池模式(Lending Pool Model),流动性提供者将资产存入池中,借款人通过超额抵押借出资产。这种模式在DeFi市场中扮演着重要的角色,为DEX提供了更多的流动性来源。

Solio正在深入探索与应用Bonding Curve,让Bonding Curve的应用场景不止于“DeFi”

Bonding Curve(联合曲线)正在成为DeFi以及MEME资产发射的新一轮创新的核心。相较于传统的LP(流动性提供)、借贷、Mining(流动性挖矿)模式,Bonding Curve的应用场景更加广泛,并突破了单一的金融领域,扩展至NFT、预测市场、借贷市场和GameFi等多个方向。

1. NFT市场的Bonding Curve应用

通过Bonding Curve定价,NFT可以实现自动化交易,使流动性更强。例如,NFT AMM(如Sudoswap)利用Bonding Curve提供流动性,使得用户无需等待买家即可出售NFT,提高了市场效率。

2. 预测市场的Bonding Curve机制

在去中心化预测市场(如Polymarket、Augur)中,Bonding Curve可以用于动态调整赔率,使市场更高效地吸收信息流动,从而形成更加精准的市场定价,并且适用于中小型预测市场的启动,打破流动性匮乏的问题。

3. 借贷市场的新型流动性策略

传统的去中心化借贷平台(如Aave、Compound)依赖于超额抵押机制,但Bonding Curve可以用于设计更灵活的抵押品释放机制,提高资金利用率。

4. GameFi与Bonding Curve的结合

在GameFi领域,Bonding Curve可以用于游戏内资产的定价,使得游戏经济系统更具可持续性。例如,游戏代币可以基于Bonding Curve模型自动增发和销毁,减少通胀问题。

5. Fair Launch与Bonding Curve的结合

Fair Launch(公平发行)模式在DeFi中广受欢迎,而Bonding Curve可以为其提供更加去中心化的定价方式。例如,项目方可以通过Bonding Curve设定初始代币的供需曲线,使早期参与者能够公平地获得代币,同时保证市场流动性,而不是依赖传统的私募或预售模式,同时提供更灵活的定价机制。

6. 虚拟流动性与Bonding Curve的结合

虚拟流动性(Virtual Liquidity)是一种提升AMM资本效率的策略,Bonding Curve可以与虚拟流动性结合,使得市场参与者可以在无需大量初始资金的情况下提供流动性。例如,结合动态调整的Bonding Curve,协议可以在市场活跃度较低时自动调整流动性激励,使得流动性保持稳定。

结语

DeFi并未消亡,而是在经历新的演进。从DeFi Summer的狂热,到流动性优化的探索,再到Bonding Curve等创新机制的引入,DeFi仍然是Web3生态中不可忽视的核心板块。2025年的DeFi机会,将不仅限于传统的LP、借贷和流动性挖矿,而是更加多元化、跨领域的生态发展。对于投资者而言,理解DeFi的底层机制,并关注新型流动性策略和跨领域应用,将成为挖掘未来机会的关键。Solio将成为Bonding Curve探索的创新实践者!

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为谈天说币原创文章,转载或复制请以超链接形式并注明出处。